Heutige Hypothekenzinsen & Trends

Nachdem die 6%-Schwelle letzte Woche erneut kurz überschritten wurde, fielen 30-jährige Hypotheken wieder auf unter 6%, um letzte Woche zu enden, und blieben dort am Montag.

| Nationale Durchschnitte der besten Zinssätze der Kreditgeber | ||

|---|---|---|

| Darlehenstyp | Kaufen | Refinanzieren |

| 30 Jahre fest | 5.95% | 6.29% |

| FHA 30 Jahre fest | 6.12% | 6.45% |

| Jumbo 30 Jahre fest | 5.07% | 5.15% |

| 15 Jahre fest | 5.07% | 5.32% |

| 5/6-ARM | 5.73% | 5.94% |

Die heutigen nationalen Hypothekenzinsdurchschnitte

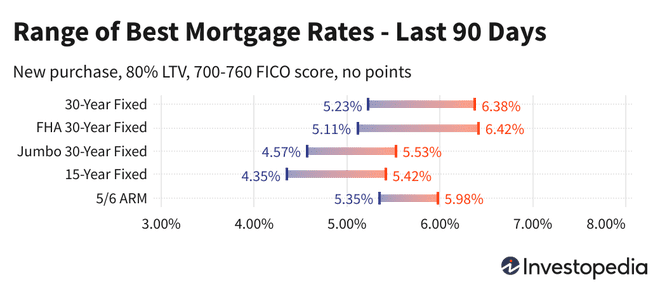

Der 30-Jahres-Durchschnitt hat sich in der vergangenen Woche mit erheblichen Schwankungen in beide Richtungen verändert. Nachdem er am Freitag wieder unter 6 % gefallen war, fügte der Durchschnitt am Montag nur einen einzigen Basispunkt hinzu und hielt sich bei 5,95 %. Vor einem Monat erreichten die 30-Jahres-Zinsen einen 14-Jahres-Spitzendurchschnitt von 6,38 %.

Der 15-jährige Hypothekendurchschnitt stieg am Montag um fünf Basispunkte auf 5,10 %. Wie die 30-jährigen Kredite verzeichneten die 15-jährigen Zinsen Mitte Juni ihren höchsten Stand seit 2008, als sie 5,41 % erreichten.

Jumbo-Zinsen für 30-jährige Anleihen blieben derweil unverändert bei 5,07 %. Seit Anfang Juni pendeln sie knapp über und unter der 5%-Schwelle.

Nach einem großen Zinsrückgang im vergangenen Sommer sind die Hypothekenzinsen seitdem in die Höhe geschossen, wobei der 30-Jahres-Durchschnitt Mitte Juni einen Höchststand von atemberaubenden 3,49 Prozentpunkten über seinem Tiefststand vom August 2021 von 2,89 % erreichte.

Unterdessen stiegen Mitte Juni die 15-jährigen und die 30-jährigen Jumbo-Durchschnittswerte um 3,21 bzw. 2,38 Prozentpunkte höher als ihre Täler im Sommer 2021.

Die Refinanzierungssätze bewegten sich am Montag ähnlich, wobei der 30-jährige Refi-Durchschnitt relativ unverändert bei minus zwei lag Basispunkte, der 15-jährige Durchschnitt um fünf Basispunkte und der 30-jährige Jumbo-Refi-Durchschnitt zeigt keine Rückgeld. Die Kosten für die Refinanzierung mit einem Festzinsdarlehen sind derzeit acht bis 34 Punkte teurer als bei einem neuen Anschaffungskredit.

Wichtig:

Die Preise, die Sie hier sehen, lassen sich im Allgemeinen nicht direkt mit den Teaser-Preisen vergleichen, die Sie online beworben sehen, da diese Preise als die attraktivsten ausgewählt wurden. Sie können die Zahlung von Punkten im Voraus beinhalten oder basierend auf einem hypothetischen Kreditnehmer mit einer extrem hohen Kreditwürdigkeit oder der Aufnahme eines Darlehens, das angesichts des Wertes des Eigenheims kleiner als üblich ist, ausgewählt werden.

| Nationale Durchschnitte der besten Zinssätze der Kreditgeber - Neukauf | ||

|---|---|---|

| Neuer Einkauf | Täglicher Wechsel | |

| 30 Jahre fest | 5.95% | +0.01 |

| FHA 30 Jahre fest | 6.12% | +0.12 |

| VA 30 Jahre fest | 6.07% | -0.17 |

| Jumbo 30 Jahre fest | 5.07% | Keine Änderung |

| 20 Jahre fest | 5.59% | -0.03 |

| 15 Jahre fest | 5.10% | +0.05 |

| Jumbo 15 Jahre fest | 4.94% | Keine Änderung |

| 10 Jahre fest | 5.06% | +0.07 |

| 10/6 ARM | 5.95% | -0.03 |

| 7/6-ARM | 5.88% | Keine Änderung |

| Jumbo 7/6 ARM | 4.75% | +0.01 |

| 5/6-ARM | 5.73% | +0.09 |

| Jumbo 5/6 ARM | 4.61% | Keine Änderung |

| Nationale Durchschnitte der besten Zinssätze der Kreditgeber - Refinanzierung | ||

|---|---|---|

| Darlehenstyp | Refinanzieren | Täglicher Wechsel |

| 30 Jahre fest | 6.29% | -0.02 |

| FHA 30 Jahre fest | 6.45% | -0.03 |

| VA 30 Jahre fest | 6.37% | -0.21 |

| Jumbo 30 Jahre fest | 5.15% | Keine Änderung |

| 20 Jahre fest | 6.13% | -0.01 |

| 15 Jahre fest | 5.32% | +0.05 |

| Jumbo 15 Jahre fest | 5.03% | Keine Änderung |

| 10 Jahre fest | 5.31% | +0.08 |

| 10/6 ARM | 6.14% | -0.02 |

| 7/6-ARM | 6.01% | -0.01 |

| Jumbo 7/6 ARM | 4.92% | Keine Änderung |

| 5/6-ARM | 5.94% | +0.12 |

| Jumbo 5/6 ARM | 4.69% | Keine Änderung |

Berechnen Sie monatliche Zahlungen für verschiedene Kreditszenarien mit unserem Hypothekenrechner.

Niedrigste Hypothekenzinsen nach Bundesstaat

Die niedrigsten verfügbaren Hypothekenzinsen variieren je nach Staat, in dem die Kreditvergabe erfolgt. Die Hypothekenzinsen können durch bundesstaatliche Schwankungen der Kreditwürdigkeit, der durchschnittlichen Laufzeit und Größe des Hypothekendarlehens sowie durch die unterschiedlichen Risikomanagementstrategien der einzelnen Kreditgeber beeinflusst werden.

Diese Sätze werden direkt von über 200 Top-Kreditgebern erhoben.

Was bewirkt, dass Hypothekenzinsen steigen oder fallen?

Hypothekenzinsen werden durch ein komplexes Zusammenspiel makroökonomischer und branchenspezifischer Faktoren bestimmt, wie z. B. das Niveau und die Richtung des Anleihemarktes, einschließlich der Renditen 10-jähriger Staatsanleihen; die aktuelle Geldpolitik der Federal Reserve, insbesondere in Bezug auf die Finanzierung staatlich gesicherter Hypotheken; und Wettbewerb zwischen Kreditgebern und über Kreditarten hinweg. Da Schwankungen durch beliebig viele dieser Faktoren gleichzeitig verursacht werden können, ist es im Allgemeinen schwierig, die Änderung einem einzelnen Faktor zuzuordnen.

Makroökonomische Faktoren haben den Hypothekenmarkt für einen Großteil dieses Jahres relativ niedrig gehalten. Insbesondere die Federal Reserve hat als Reaktion auf den wirtschaftlichen Druck der Pandemie Anleihen in Milliardenhöhe gekauft und tut dies auch weiterhin. Diese Politik des Anleihenkaufs (und nicht der stärker publizierte Federal Funds Rate) hat einen großen Einfluss auf die Hypothekenzinsen.

Am 4. Mai gab die Fed bekannt, dass sie am 1. Juni mit dem Abbau ihrer Bilanz beginnen wird. Identisch beträchtliche Reduzierungen werden im Juni, Juli und August erfolgen und dann ab September verdoppelt. Dies wird zusätzlich zu seiner bestehenden Maßnahme erfolgen, die Käufe neuer Anleihen jeden Monat schrittweise zu reduzieren, dem sogenannten Taper, der im November begann.

Der Zins- und Politikausschuss der Fed, genannt Federal Open Market Committee (FOMC), trifft sich alle 6-8 Wochen. Ihr nächstes geplantes Treffen findet vom 26. bis 27. Juli statt.

Methodik

Die oben genannten nationalen Durchschnittswerte wurden basierend auf dem niedrigsten Zinssatz berechnet, der von mehr als 200 der führenden Kreditgeber des Landes angeboten wurde, unter der Annahme, dass a Beleihungsauslauf (LTV) von 80 % und ein Bewerber mit einem FICO-Kredit-Score im Bereich von 700-760. Die resultierenden Raten sind repräsentativ dafür, was Kunden erwarten sollten, wenn sie tatsächliche Angebote von Kreditgebern basierend auf ihren Qualifikationen erhalten, die von den beworbenen Teaser-Raten abweichen können.

Für unsere Karte der besten Bundesstaatszinsen ist der niedrigste Zinssatz aufgeführt, der derzeit von einem befragten Kreditgeber in diesem Bundesstaat angeboten wird, unter der Annahme der gleichen Parameter eines LTV von 80 % und einer Kreditwürdigkeit zwischen 700 und 760.