Determinarea riscului și piramida riscului

S-ar putea să fiți familiarizați cu conceptul de risc-recompensă, care afirmă că cu cât este mai mare riscul unei anumite investiții, cu atât este mai mare rentabilitatea. Dar mulți investitori individuali nu înțeleg cum să determine ceea ce este adecvat nivel de risc portofoliile lor ar trebui să poarte. Acest articol oferă un cadru general pe care orice investitor îl poate utiliza pentru a evalua nivelul personal de risc și modul în care acest nivel se raportează la diferite investiții potențiale.

Conceptul de risc-recompensă

Recompensarea riscului este un compromis general care stă la baza a aproape orice din care poate fi generată o rentabilitate. Ori de câte ori investiți bani în ceva, există riscul, fie că este mare sau mic, să nu vă recuperați banii—că investiția poate eșua. Pentru suportarea acestui risc, vă așteptați la o rentabilitate care vă compensează pentru pierderile potențiale. În teorie, cu cât riscul este mai mare, cu atât ar trebui să primiți mai mult pentru deținerea investiției și cu cât este mai mic riscul, cu atât ar trebui să primiți mai puțin, în medie.

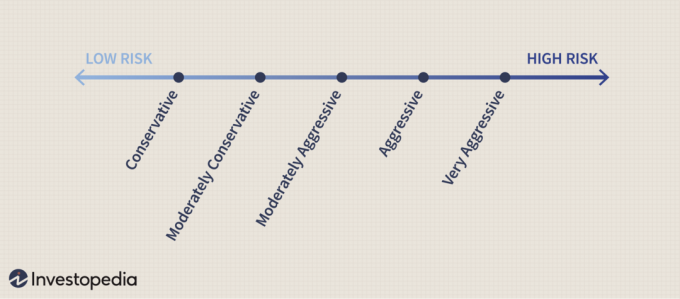

Pentru valorile mobiliare de investiții, putem crea un grafic cu diferitele tipuri de valori mobiliare și profilurile lor de risc / recompensă asociate.

Deși acest grafic nu este nicidecum științific, acesta oferă o orientare pe care investitorii o pot folosi atunci când aleg investiții diferite. În partea superioară a acestui grafic se află investiții care prezintă riscuri mai mari, dar care ar putea oferi investitorilor un potențial mai mare de rentabilitate peste medie. În partea inferioară sunt investiții mult mai sigure, dar aceste investiții au un potențial mai redus de rentabilitate ridicată.

Determinarea preferinței dvs. de risc

Având atât de multe tipuri diferite de investiții din care să aleagă, cum determină un investitor cât de mult risc poate suporta? Fiecare persoană este diferită și este greu să creezi un model ferm care să se aplice tuturor, dar iată două lucruri importante pe care ar trebui să le iei în considerare atunci când decizi cât de mult risc să asumi:

- Orizont de timp: Înainte de a face orice investiție, ar trebui să determinați întotdeauna cât timp aveți pentru a vă păstra banii investiți. Dacă aveți 20.000 de dolari de investit astăzi, dar aveți nevoie de el într-un an pentru o plată în avans pentru o casă nouă, investirea banilor în acțiuni cu risc mai mare nu este cea mai bună strategie. Cu cât o investiție este mai riscantă, cu atât este mai mare volatilitate sau fluctuații de preț. Deci, dacă orizontul dvs. de timp este relativ scurt, este posibil să fiți forțat să vă vindeți valorile mobiliare cu o pierdere semnificativă. Cu un orizont de timp mai lung, investitorii au mai mult timp pentru a recupera eventualele pierderi și, prin urmare, sunt teoretic mai toleranți la riscuri mai mari. De exemplu, dacă acești 20.000 de dolari sunt destinați unei cabane pe malul lacului pe care intenționați să o cumpărați în 10 ani, puteți investi banii în stocuri cu risc mai mare. De ce? Deoarece există mai mult timp disponibil pentru recuperarea oricăror pierderi și mai puține probabilități de a fi forțați să vândă din poziție prea devreme.

- Rulaj bancar: Determinarea sumei de bani pe care poți să o pierzi este un alt factor important în a-ți da seama toleranță la risc. Este posibil să nu fie cea mai optimistă metodă de investiție; cu toate acestea, este cel mai realist. Investind doar bani pe care vă puteți permite să-i pierdeți sau să vă permiteți să-i legați pentru o anumită perioadă de timp, nu veți fi presat să vindeți investiții din cauza panicii sau lichiditate probleme. Cu cât ai mai mulți bani, cu atât poți să-ți asumi mai multe riscuri. Comparați, de exemplu, o persoană care are o valoare netă de 50.000 USD cu o altă persoană care are o valoare netă de 5 milioane USD. Dacă ambii investesc 25.000 USD din valoarea lor netă în valori mobiliare, persoana cu valoarea netă mai mică va fi mai afectată de un declin decât persoana cu valoarea netă mai mare.

Piramida riscului investițional

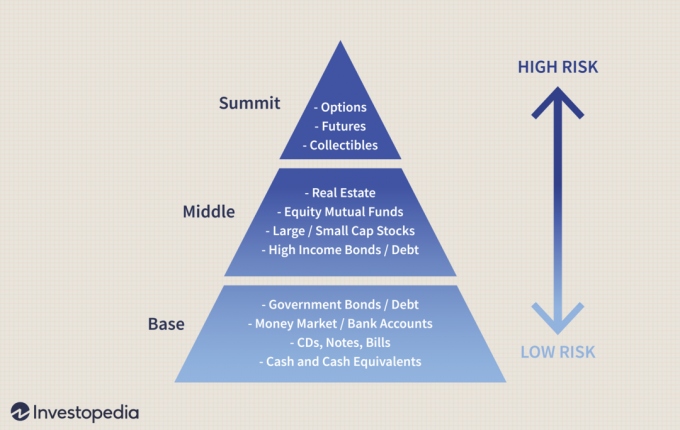

După ce ați decis cât de mult este acceptabil riscul în portofoliul dvs., recunoscând orizontul dvs. de timp și bankroll, puteți utiliza piramida investițională abordare pentru echilibrarea activelor.

Această piramidă poate fi considerată un instrument de alocare a activelor pe care investitorii îl pot utiliza pentru a-și diversifica investițiile în portofoliu în conformitate cu profilul de risc din fiecare securitate. Piramida, reprezentând portofoliul investitorului, are trei niveluri distincte:

- Baza piramidei: Fundația piramidei reprezintă porțiunea cea mai puternică, care susține totul deasupra ei. Acest domeniu ar trebui să fie format din investiții cu risc scăzut și cu randamente previzibile. Este cea mai mare zonă și cuprinde cea mai mare parte a activelor dvs.

- Porțiunea mijlocie: Această zonă ar trebui să fie alcătuită din investiții cu risc mediu care să ofere o rentabilitate stabilă, permițând totuși apreciere capitala. Deși sunt mai riscante decât activele care creează baza, aceste investiții ar trebui să fie în continuare relativ sigure.

- Vârf: Rezervat special pentru investiții cu risc ridicat, aceasta este cea mai mică zonă a piramidei (portofoliul) și ar trebui să constea în bani pe care îi puteți pierde fără nicio repercursiune gravă. Mai mult, banii în cadrul summitului ar trebui să fie destul de disponibili, astfel încât să nu trebuie să vindeți prematur în cazurile în care există pierderi de capital.

Linia de fund

Nu toți investitorii sunt creați egali. În timp ce unii preferă un risc mai mic, alți investitori preferă un risc chiar mai mare decât cei care au o valoare netă mai mare. Această diversitate duce la frumusețea piramidei de investiții. Cei care doresc mai mult risc în portofoliile lor pot crește dimensiunea summitului prin scăderea celorlalte două secțiuni, iar cei care doresc un risc mai mic pot crește dimensiunea bazei. Piramida care reprezintă portofoliul dvs. trebuie adaptată la preferințele dvs. de risc.

Este important ca investitorii să înțeleagă ideea de risc și cum se aplică acestora. Luarea deciziilor de investiții în cunoștință de cauză presupune nu numai cercetarea titlurilor individuale, ci și înțelegerea propriilor finanțe și a profilului de risc. Pentru a obține o estimare a valorilor mobiliare adecvate anumitor niveluri de toleranță la risc și pentru a maximiza randamentele, investitorii ar trebui să aibă o idee despre cât timp și bani trebuie să investească și despre randamentele pe care le au căutarea.