Verständnis der Straddle-Strategie für Marktgewinne

Im Handel gibt es zahlreiche ausgeklügelte Handelsstrategien, die Tradern helfen sollen, erfolgreich zu sein, unabhängig davon, ob sich der Markt nach oben oder unten bewegt. Einige der ausgefeilteren Strategien wie Eisenkondore und Eisenschmetterlinge sind in der Welt der Optionen legendär. Sie erfordern einen komplexen Kauf und Verkauf mehrerer Optionen zu verschiedenen Ausübungspreisen. Das Endergebnis besteht darin, sicherzustellen, dass ein Trader unabhängig davon profitieren kann, wo der zugrunde liegende Preis der Aktie, Währung oder Ware endet.

Eine der am wenigsten ausgereiften Optionsstrategien kann jedoch dasselbe erreichen marktneutral Ziel mit viel weniger Aufwand. Die Strategie ist bekannt als a Grätschen. Es erfordert nur den Kauf oder Verkauf eines Puts und eines Calls, um aktiviert zu werden. In diesem Artikel werfen wir einen Blick auf die verschiedenen Arten von Straddles sowie deren Vorteile und Fallstricke.

Arten von Straddles

Ein Straddle ist eine Strategie, die durch das Halten einer gleichen Anzahl von. erreicht wird

legt und Anrufe mit gleichem Ausübungspreis und gleichem Verfallsdatum. Im Folgenden sind die beiden Arten von Straddle-Positionen aufgeführt.- Langer Straddle—Der Long Straddle ist auf den gleichzeitigen Kauf eines Puts und eines Calls ausgelegt Ausübungspreis und Ablaufdatum. Der Long Straddle soll die Marktpreisveränderungen nutzen, indem er die erhöhte Volatilität ausnutzt. Unabhängig davon, in welche Richtung sich der Marktpreis bewegt, eine Long-Straddle-Position bietet Ihnen die Möglichkeit, davon zu profitieren.

- Kurzer Straddle—Beim Short Straddle muss der Trader sowohl einen Put als auch einen A. verkaufen Call-Option zum gleichen Ausübungspreis und Verfallsdatum. Durch den Verkauf der Optionen kann ein Händler die Prämie als Gewinn einstreichen. Ein Trader gedeiht nur, wenn sich ein Short Straddle in einem Markt mit geringer oder keiner Volatilität befindet. Die Gewinnchance basiert zu 100 % auf der mangelnden Fähigkeit des Marktes, sich nach oben oder unten zu bewegen. Wenn der Markt in beide Richtungen eine Verzerrung entwickelt, ist die gesamte eingenommene Prämie gefährdet.

Der Erfolg oder Misserfolg eines Straddle basiert auf den natürlichen Einschränkungen, die Optionen von Natur aus haben, zusammen mit dem Gesamtmarkt Schwung.

Der lange Straddle

Ein Long Straddle wurde speziell entwickelt, um einem Trader zu helfen, Gewinne zu erzielen, egal wohin der Markt geht. Es gibt drei Richtungen, in die sich ein Markt bewegen kann: nach oben, unten oder seitwärts. Wenn sich der Markt seitwärts bewegt, ist es schwer zu sagen, ob er nach oben oder unten durchbrechen wird. Um sich erfolgreich auf den Markt vorzubereiten ausbrechen, gibt es eine von zwei Möglichkeiten:

- Der Händler kann eine Seite wählen und Hoffnung der Markt bricht in diese Richtung.

- Der Händler kann Hecke ihre Wetten und wählen Sie beide Seiten gleichzeitig. Hier kommt der Long Straddle ins Spiel.

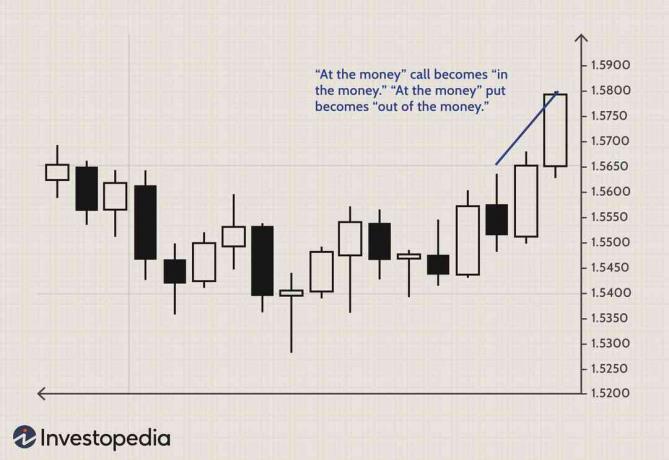

Durch den Kauf eines Puts und eines Calls ist der Händler in der Lage, die Bewegung des Marktes unabhängig von seiner Richtung zu erfassen. Wenn sich der Markt nach oben bewegt, ist der Call da; Wenn sich der Markt nach unten bewegt, ist der Put da. In Abbildung 1 betrachten wir eine 17-tägige Momentaufnahme der Euro Markt. Diese Momentaufnahme zeigt, dass der Euro zwischen 1,5660 USD und 1,54 USD feststeckt.

Der Markt sieht zwar so aus, als könnte er den Preis von 1,5660 USD durchbrechen, aber es gibt keine Garantie dafür. Aufgrund dieser Unsicherheit können wir mit dem Kauf eines Straddle den Markt abfangen, wenn er nach oben durchbricht oder wieder auf das Niveau von 1,54 USD sinkt. Auf diese Weise kann der Händler Überraschungen vermeiden.

Nachteile des Long Straddle

Im Folgenden sind die drei Hauptnachteile des Long Straddle aufgeführt.

- Aufwand

- Verlustrisiko

- Mangel an Volatilität

Als Faustregel beim Kauf von Optionen gilt: im Geld und Optionen am Geld sind teurer als Optionen aus dem Geld. Jeder am Geld Option kann ein paar tausend Dollar wert sein. Während die ursprüngliche Absicht also darin besteht, die Marktbewegung abzufangen, entsprechen die Kosten dafür möglicherweise nicht dem Risikobetrag.

In der Abbildung unten sehen wir, wie der Markt nach oben durchbricht, direkt über 1,5660 USD.

ATM Straddle (am Geld)

Dies führt uns zum zweiten Problem: dem Verlustrisiko. Während sich unser Call bei 1,5660 $ nun im Geld bewegt und dabei an Wert gewonnen hat, hat der Put von 1,5660 $ nun an Wert verloren, weil er sich nun weiter aus dem Geld herausbewegt hat. Wie schnell ein Trader die Verliererseite des Straddle verlassen kann, hat einen erheblichen Einfluss darauf, wie das insgesamt profitable Ergebnis des Straddle aussehen kann. Wenn die Optionsverluste schneller steigen als die Optionsgewinne oder der Markt sich nicht ausreichend bewegt, um die Verluste auszugleichen, wird der gesamte Handel ein Verlierer sein.

Der letzte Nachteil betrifft die inhärente Zusammensetzung der Optionen. Alle Optionen bestehen aus den folgenden zwei Werten:

- Zeitwert—Der Zeitwert ergibt sich daraus, wie weit die Option vom Verfall entfernt ist.

- Eigenwert—Der innere Wert ergibt sich daraus, dass der Ausübungspreis der Option out, in oder at the money ist.

Wenn es dem Markt an Volatilität mangelt und sich weder nach oben noch nach unten bewegt, verlieren sowohl die Put- als auch die Call-Option jeden Tag an Wert. Dies geht so lange, bis sich der Markt entweder endgültig für eine Richtung entscheidet oder die Optionen wertlos verfallen.

Der kurze Straddle

Die Stärke des Short Straddle ist auch sein Nachteil. Statt Put und Call zu kaufen, werden Put und Call verkauft, um Einnahmen aus den Prämien zu erzielen. Die Tausenden, die von den Put- und Call-Käufern ausgegeben werden, füllen tatsächlich Ihr Konto. Das kann toll sein Segen für jeden Händler. Der Nachteil ist jedoch, dass Sie sich beim Verkauf einer Option aussetzen unbegrenztes Risiko.

Solange sich der Markt nicht nach oben oder unten bewegt, ist der Short-Straddle-Trader vollkommen in Ordnung. Das optimale profitable Szenario beinhaltet die Erosion sowohl des Zeitwerts als auch des inneren Wertes der Put- und Call-Optionen. Für den Fall, dass der Markt eine Richtung wählt, muss der Trader nicht nur für Verluste bezahlen, die anfallen, müssen aber auch die eingesammelte Prämie zurückgeben.

Die einzige Möglichkeit, die Short-Straddle-Trader haben, besteht darin, die verkauften Optionen zurückzukaufen, wenn der Wert dies rechtfertigt. Dies kann jederzeit während der Lebenszyklus eines Handels. Geschieht dies nicht, besteht die einzige Möglichkeit darin, bis zum Ablauf zu halten.

Wenn die Straddle-Strategie am besten funktioniert

Die Option Straddle funktioniert am besten, wenn sie mindestens eines dieser drei Kriterien erfüllt:

- Der Markt bewegt sich seitwärts.

- Es gibt ausstehende Nachrichten, Einnahmen oder eine andere Ankündigung.

- Analysten haben umfangreiche Prognosen zu einer bestimmten Ankündigung.

Analysten können enormen Einfluss darauf haben, wie der Markt reagiert, bevor eine Ankündigung gemacht wird. Vor einer Gewinnentscheidung oder einer Regierungsankündigung geben Analysten ihr Bestes, um den genauen Wert der Ankündigung vorherzusagen. Analysten können Wochen vor der eigentlichen Ankündigung Schätzungen vornehmen, was den Markt unbeabsichtigt zu einer Auf- oder Abwärtsbewegung zwingt. Ob die Vorhersage richtig oder falsch ist, hängt davon ab, wie der Markt reagiert und ob Ihr Straddle profitabel ist.

Nachdem die tatsächlichen Zahlen veröffentlicht wurden, hat der Markt zwei Möglichkeiten zu reagieren: Die Vorhersage der Analysten kann die Dynamik des tatsächlichen Preises nach der Ankündigung entweder erhöhen oder verringern. Mit anderen Worten, es wird in die Richtung gehen, was die Analytiker vorhergesagt oder es zeigt Anzeichen von Müdigkeit. Ein richtig angelegter Straddle, kurz oder lang, kann genau diese Art von Marktszenario erfolgreich nutzen. Die Schwierigkeit besteht darin, zu wissen, wann ein kurzer oder ein langer Straddle verwendet werden soll. Dies kann nur festgestellt werden, wenn sich der Markt gegen die Nachrichten bewegt und wann die Nachrichten einfach die Dynamik der Marktrichtung verstärken.

Abschluss

Es besteht ein ständiger Druck auf Händler, zu kaufen oder zu verkaufen, Prämien zu sammeln oder Prämien zu zahlen, aber der Straddle ist der große Ausgleich. Der Straddle ermöglicht es einem Händler, den Markt entscheiden zu lassen, wohin er gehen möchte. Das klassische Trading-Sprichwort lautet „Der Trend ist dein Freund“. Profitieren Sie von einer der wenigen Male, in denen Sie mit einem Put und einem Call gleichzeitig an zwei Orten sein dürfen.