Definition des jährlichen prozentualen Ertrags (APY)

Was ist der jährliche prozentuale Ertrag (APY)?

Die jährliche prozentuale Rendite (APY) ist die reale Rendite einer Spareinlage oder Anlage unter Berücksichtigung des Effekts von Compoundierung Interesse.

Die zentralen Thesen

- APY ist die tatsächliche Rendite, die in einem Jahr erzielt wird, wenn die Zinsen aufgezinst werden.

- Der Zinseszins wird periodisch zum investierten Gesamtbetrag addiert, wodurch der Saldo erhöht wird. Das bedeutet, dass jede Zinszahlung höher ausfällt, basierend auf dem höheren Saldo.

- Je häufiger Zinsen aufgezinst werden, desto besser ist die Rendite.

Verstehen des jährlichen prozentualen Ertrags (APY)

Jede Investition wird letztendlich nach ihrer Rendite beurteilt, sei es ein Einlagenzertifikat, eine Aktie oder eine Staatsanleihe. Die Rendite ist einfach der Prozentsatz des Wachstums einer Investition über einen bestimmten Zeitraum, normalerweise ein Jahr. Es kann jedoch schwierig sein, die Renditen verschiedener Anlagen zu vergleichen, wenn sie unterschiedliche Aufzinsungsperioden haben. Einer kann täglich, während ein anderer vierteljährlich oder halbjährlich zusammengesetzt wird.

Der Vergleich der Renditen durch einfache Angabe des prozentualen Wertes jedes einzelnen über ein Jahr führt zu einem ungenauen Ergebnis, da die Auswirkungen von zusammengesetzte Zinsen. Es ist wichtig zu wissen, wie oft diese Aufzinsung auftritt, denn je häufiger eine Einlage verzinst wird, desto schneller wächst die Investition. Dies liegt daran, dass bei jeder Aufzinsung die über diesen Zeitraum verdienten Zinsen dem Kapitalsaldo hinzugefügt werden und zukünftige Zinszahlungen auf diesem höheren Kapitalbetrag berechnet werden.

Banken in den USA müssen den APY angeben, wenn sie ihre zinstragenden Konten bewerben. Das sagt potentiellen Kunden genau, wie viel Geld eine Einzahlung verdient, wenn sie 12 Monate lang eingezahlt wird.

Im Gegensatz zu einfachen Zinsen wird der Zinseszins periodisch berechnet und der Betrag sofort dem Saldo hinzugefügt. Mit jeder weiteren Periode wird der Kontostand ein wenig größer, so dass auch die Zinsen für das Guthaben höher werden.

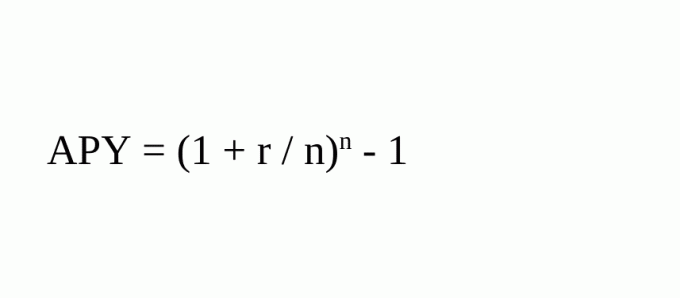

APY standardisiert die Rendite. Dies geschieht durch die Angabe des realen Wachstumsprozentsatzes, der bei Zinseszinsen unter der Annahme, dass das Geld für ein Jahr angelegt wird, erzielt wird. Die Formel zur Berechnung des APY lautet:

Wo:

- r = Periodenrate

- n = Anzahl der Aufzinsungsperioden

Wenn Sie beispielsweise 100 US-Dollar für ein Jahr zu 5 % Zinsen eingezahlt haben und Ihre Einzahlung vierteljährlich aufgezinst wurde, hätten Sie am Jahresende 105,09 US-Dollar. Wenn Sie einfache Zinsen erhalten hätten, hätten Sie 105 Dollar gehabt.

Der APY wäre (1 + .05/4)4 - 1 = .05095 = 5,095 %.

Es zahlt jährlich 5 % Zinsen, die vierteljährlich aufgezinst werden, was 5,095 % ergibt. Das ist nicht zu dramatisch. Wenn Sie diese 100 US-Dollar jedoch vier Jahre lang belassen hätten und sie vierteljährlich aufgestockt würden, wäre der Betrag Ihrer Ersteinzahlung auf 121,99 US-Dollar gestiegen. Ohne Aufzinsung wären es 120 Dollar gewesen.

X = D(1 + r/n)n*y

= $100(1 + .05/4)4*4

= $100(1.21989)

= $121.99.

wo:

- X = Endbetrag

- D = Ersteinzahlung

- r = Periodenrate

- n = Anzahl der Aufzinsungsperioden pro Jahr

- y = Anzahl der Jahre

Vergleich des APY bei zwei Investitionen

Angenommen, Sie überlegen, ob Sie in ein Jahr investieren möchten Nullkuponanleihe das zahlt 6% bei Fälligkeit oder eine hohe Rendite Geldmarktkonto das zahlt 0,5% pro Monat mit monatlicher Aufzinsung.

Auf den ersten Blick erscheinen die Renditen gleich, denn 12 Monate multipliziert mit 0,5% ergeben 6%. Berücksichtigt man jedoch die Effekte der Aufzinsung bei der Berechnung des APY, ergibt die Geldmarktanlage tatsächlich (1 + 0,005)^12 - 1 = 0,06168 = 6,17 %.

Der Vergleich zweier Investitionen anhand ihrer Zinssätze funktioniert nicht, da die Auswirkungen der Zinseszinsen und die Häufigkeit dieser Verzinsung ignoriert werden.

APY vs. APR

Der APY ähnelt dem effektiven Jahreszins (APR), der für Kredite verwendet wird. Der effektive Jahreszins spiegelt den effektiven Prozentsatz wider, den der Kreditnehmer über ein Jahr an Zinsen und Gebühren für das Darlehen zahlen wird. APY und APR sind beide standardisierte Maßeinheiten für Zinssätze, die als annualisierter Prozentsatz ausgedrückt werden.

APY berücksichtigt jedoch Zinseszinsen, während APR dies nicht tut. Darüber hinaus enthält die Gleichung für APY keine Kontogebühren, sondern nur Aufzinsungsperioden. Dies ist eine wichtige Überlegung für einen Anleger, der alle Gebühren berücksichtigen muss, die von der Gesamtrendite einer Anlage abgezogen werden.

Häufig gestellte Fragen

Wie wird APY berechnet?

APY standardisiert die Rendite. Dies geschieht durch die Angabe des realen Wachstumsprozentsatzes, der bei Zinseszinsen unter der Annahme, dass das Geld für ein Jahr angelegt wird, erzielt wird. Die Formel zur Berechnung des APY lautet:

- APY = (1+r/n)n - 1 {r = Periodenrate; n = Anzahl der Aufzinsungsperioden}

Wenn Sie beispielsweise 100 US-Dollar für ein Jahr zu 5 % Zinsen eingezahlt haben und Ihre Einzahlung vierteljährlich aufgezinst wurde, beträgt der APY (1 + .05/4)4 - 1 = .05095 = 5,095%.

Wie kann APY einem Investor helfen?

Jede Investition wird letztendlich nach ihrer Rendite beurteilt, sei es ein Einlagenzertifikat, eine Aktie oder eine Staatsanleihe. Angenommen, Sie überlegen, ob Sie in eine einjährige Nullkuponanleihe mit einer Auszahlung von 6 % bei Fälligkeit oder ein hochverzinsliches Geldmarktkonto mit einer monatlichen Auszahlung von 0,5 % pro Monat investieren möchten.

Auf den ersten Blick erscheinen die Renditen gleich, denn 12 Monate multipliziert mit 0,5% ergeben 6%. Berücksichtigt man jedoch die Effekte der Aufzinsung bei der Berechnung des APY, ergibt die Geldmarktanlage tatsächlich (1 + 0,005)^12 - 1 = 0,06168 = 6,17 %. Die Berechnung des APY hilft Ihnen, eine fundiertere Entscheidung zu treffen.

Was ist der Unterschied zwischen APY und APR?

APY berechnet den in einem Jahr verdienten Zinssatz, wenn die Zinsen aufgezinst werden und ist eine genauere Darstellung der tatsächlichen Rendite. Zum Beispiel Konten, die regelmäßig übertragen werden, wie z Einlagenzertifikat (CD) werden für jede Periode aufgelaufene Zinsen hinzugefügt. Mit jeder weiteren Periode wird der Kontostand ein wenig größer, so dass auch die Zinsen für das Guthaben höher werden.

Der effektive Jahreszins beinhaltet alle mit der Transaktion verbundenen Gebühren oder zusätzlichen Kosten, berücksichtigt jedoch nicht die Aufzinsung innerhalb eines bestimmten Jahres. Vielmehr handelt es sich um einen einfachen Zinssatz, der berechnet wird, indem der periodische Zinssatz mit der Anzahl der Perioden in einem Jahr multipliziert wird, in denen der periodische Zinssatz angewendet wird. Es zeigt nicht an, wie oft der Kurs auf das Guthaben angewendet wird und kann etwas irreführend sein.