Risikodefinition der Zinskurve

Was ist das Zinskurvenrisiko?

Das Zinskurvenrisiko ist das Risiko einer nachteiligen Veränderung der Marktzinssätze im Zusammenhang mit einer Anlage in a festverzinslich Instrument. Wenn sich die Marktrenditen ändern, wirkt sich dies auf den Preis eines festverzinslichen Instruments aus. Steigen die Marktzinsen oder Renditen, sinkt der Kurs einer Anleihe und umgekehrt.

Die zentralen Thesen

- Die Zinsstrukturkurve ist eine grafische Darstellung des Zusammenhangs zwischen Zinssätzen und Anleiherenditen verschiedener Laufzeiten.

- Das Zinskurvenrisiko ist das Risiko, dass sich eine Änderung der Zinssätze auf festverzinsliche Wertpapiere auswirkt.

- Veränderungen der Zinsstrukturkurve basieren auf Risikoprämien von Anleihen und Erwartungen bezüglich der zukünftigen Zinssätze.

- Zinssätze und Anleihekurse haben eine umgekehrte Beziehung, in der die Kurse sinken, wenn die Zinssätze steigen und umgekehrt.

Zinskurvenrisiko verstehen

Anleger achten genau auf die Ertragskurve da sie einen Hinweis darauf liefert, wohin sich die kurzfristigen Zinsen und das Wirtschaftswachstum in der Zukunft entwickeln werden. Die Zinsstrukturkurve ist eine grafische Darstellung des Zusammenhangs zwischen Zinssätzen und Anleiherenditen verschiedener Laufzeiten, die von 3-Monats

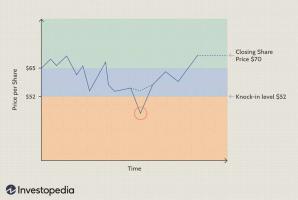

Schatzwechsel bis 30 Jahre Staatsanleihen. Der Graph ist mit der y-Achse für die Zinssätze und der x-Achse für die zunehmenden Zeitdauern aufgetragen.Da kurzfristige Anleihen typischerweise niedrigere Renditen aufweisen als längerfristige Anleihen, verläuft die Kurve von links unten nach rechts nach oben. Dies ist eine normale oder positive Zinsstrukturkurve. Zinssätze und Anleihekurse haben eine umgekehrte Beziehung, in der die Kurse sinken, wenn die Zinssätze steigen und umgekehrt. Wenn sich die Zinssätze ändern, verschiebt sich die Zinsstrukturkurve, was für einen Anleiheinvestor ein Risiko darstellt, das als Zinskurvenrisiko bekannt ist.

Das Zinsstrukturkurvenrisiko ist entweder mit einer Abflachung oder Versteilerung der Zinsstrukturkurve verbunden, die auf sich ändernde Renditen vergleichbarer Anleihen mit unterschiedlichen Laufzeiten zurückzuführen ist. Wenn sich die Zinsstrukturkurve verschiebt, ändert sich der Kurs der Anleihe, der ursprünglich auf der Grundlage der anfänglichen Zinsstrukturkurve bewertet wurde.

Besondere Überlegungen

Jeder Anleger, der zinstragende Wertpapiere hält, ist dem Zinskurvenrisiko ausgesetzt. Um sich gegen dieses Risiko abzusichern, können Anleger Portfolios in der Erwartung aufbauen, dass ihre Portfolios auf Zinsänderungen in einer bestimmten Weise reagieren. Da Veränderungen der Zinsstrukturkurve auf Anleihen basieren Risikoprämien und Erwartungen zukünftiger Zinssätze kann ein Anleger, der in der Lage ist, Verschiebungen der Zinsstrukturkurve vorherzusagen, von entsprechenden Veränderungen der Anleihekurse profitieren.

Darüber hinaus können kurzfristig orientierte Anleger von Zinskurvenverschiebungen profitieren, indem sie eines von zwei kaufen börsengehandelte Produkte (ETPs) – der iPath US Treasury Flattener ETN (FLAT) und der iPath US Treasury Steepener ETN (STPP).

Arten des Zinskurvenrisikos

Abflachende Renditekurve

Bei einer Zinskonvergenz flacht die Zinsstrukturkurve ab. EIN Abflachung der Zinsstrukturkurve ist definiert als die Verengung des Ertragsausbreitung zwischen lang- und kurzfristigen Zinsen. In diesem Fall ändert sich der Kurs der Anleihe entsprechend. Handelt es sich bei der Anleihe um eine kurzfristige Anleihe mit einer Laufzeit von drei Jahren und sinkt die Dreijahresrendite, steigt der Kurs dieser Anleihe.

Schauen wir uns ein Beispiel für einen Flattener an. Nehmen wir an, die Treasury-Renditen auf 2 Jahre Hinweis und eine 30-jährige Anleihe betragen 1,1% bzw. 3,6%. Wenn die Rendite der Note auf 0,9% fällt und die Rendite der Anleihe auf 3,2% sinkt, sinkt die Rendite des längerfristigen Vermögenswerts viel stärker als die Rendite der kürzerfristigen Staatsanleihen. Dies würde die Renditespanne von 250. verengen Basispunkte auf 230 Basispunkte.

Eine Abflachung der Zinsstrukturkurve kann auf eine Wirtschaftsschwäche hinweisen, da sie signalisiert, dass Inflation und die Zinsen dürften noch eine Weile niedrig bleiben. Die Märkte erwarten ein geringes Wirtschaftswachstum und die Kreditbereitschaft der Banken ist schwach.

Versteilerung der Ertragskurve

Versteilt sich die Zinsstrukturkurve, so weitet sich die Spanne zwischen lang- und kurzfristigen Zinsen. Mit anderen Worten, die Renditen langfristiger Anleihen steigen schneller als die Renditen kurzfristiger Anleihen oder die Renditen kurzfristiger Anleihen sinken, wenn die Renditen langfristiger Anleihen steigen. Daher werden die Kurse langfristiger Anleihen im Vergleich zu kurzfristigen Anleihen sinken.

EIN Steilheitskurve deutet typischerweise auf eine stärkere Wirtschaftstätigkeit und steigende Inflationserwartungen und damit auf höhere Zinsen hin. Wenn die Zinsstrukturkurve steil ist, können Banken Geld zu niedrigeren Zinsen aufnehmen und zu höheren Zinsen verleihen. Ein Beispiel für eine steiler werdende Zinsstrukturkurve ist eine 2-jährige Anleihe mit einer Rendite von 1,5 % und eine 20-jährige Anleihe mit einer Rendite von 3,5 %. Steigen beide Treasury-Renditen nach einem Monat auf 1,55% bzw. 3,65%, erhöht sich der Spread von 200 Basispunkten auf 210 Basispunkte.

Invertierte Renditekurve

In seltenen Fällen ist die Rendite kurzfristiger Anleihen höher als die Rendite langfristiger Anleihen. In diesem Fall wird die Kurve invertiert. Ein invertierte Zinsstrukturkurve deutet darauf hin, dass Anleger jetzt niedrige Zinsen tolerieren werden, wenn sie glauben, dass die Zinsen später noch weiter sinken werden. Anleger erwarten daher in Zukunft niedrigere Inflationsraten und Zinssätze.