Muss ich Steuern einreichen?

Das mag viele überraschen, aber nicht alle muss eine Bundessteuererklärung abgeben. Der Internal Revenue Service (IRS) hat Schwellenwerte für Steuererklärungsanforderungen, genau wie Steuerklassen. Ob Sie einen Antrag stellen müssen oder nicht, hängt in erster Linie von Ihrem Bruttoeinkommen und Ihrem Status für das Steuerjahr ab. Denken Sie jedoch daran, dass Sie möglicherweise trotzdem Anspruch auf eine Rückerstattung haben, auch wenn Sie aufgrund Ihres Bruttoeinkommens nicht zur Einreichung verpflichtet sind.

Die zentralen Thesen

- Nicht jeder muss Bundessteuern einreichen.

- Ihr Steuererklärungsstatus und Ihr Bruttoeinkommen sind die wichtigsten Faktoren dafür, ob Sie eine Einreichung vornehmen müssen oder nicht.

- Auch wenn Sie keinen Antrag stellen müssen, können Sie dies tun, da Sie möglicherweise Anspruch auf eine Steuerrückerstattung haben.

Bundeseinreichungsanforderungen

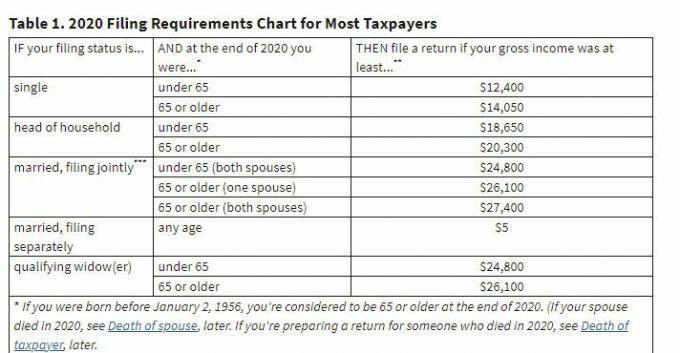

Status und Bruttoeinkommen sind die wichtigsten Faktoren für die Entscheidung, ob Sie Bundessteuern einreichen müssen oder nicht. Der IRS hat folgende Anforderungen:

Hinweise und Updates für zukünftige Jahre finden Sie in Publikation 17 und Publikation 501 vom IRS.

Das ist wichtig zu beachten 65 ist ein Schlüsselalter für Senioren. Außerdem muss jede verheiratete Einzelperson, die mehr als 5 US-Dollar verdient, eine Erklärung einreichen. Insgesamt gibt es kein Mindestalter für die Einreichung von Steuern, daher geht es bei den Steuererklärungen in erster Linie um Einkommen und Steuerstatus.

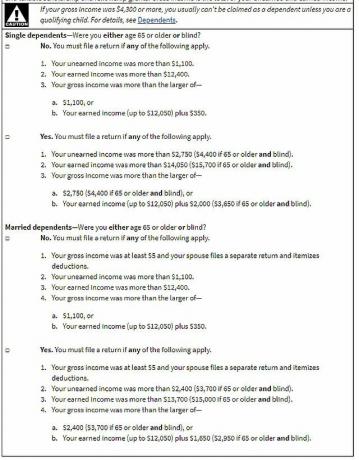

Für unterhaltsberechtigte Personen unter 19 Jahren oder unterhaltsberechtigte Personen, die Vollzeitstudierende unter 24 Jahren sind, können einige Besonderheiten gelten. Der IRS bietet die folgenden Angaben für Angehörige, auch aus den Veröffentlichungen 17 und 501:

Weitere Angaben zu Angehörigen finden Sie auch in Publikation 929.

Der IRS hat das Datum der Bundessteueranmeldung 2020 für Einzelpersonen aufgrund der Coronavirus-Pandemie bis zum 17. Mai 2021 verlängert – gegenüber der vorherigen Frist vom 15. April 2021. Aufgrund der Winterstürme, die Texas, Oklahoma und Louisiana im Februar 2021 trafen, hat der IRS hat die Frist für die Einreichung der bundesstaatlichen Steuererklärung für Einzelpersonen und Unternehmen im Jahr 2020 für diese Staaten auf den 15. Juni verschoben, 2021.

Staatliche Einreichungsanforderungen

Die meisten US-Bundesstaaten erheben auch Steuern vom Einkommen, daher kann es wichtig sein, auch Ihre staatlichen Steueranforderungen zu kennen. Die meisten Staaten verlangen, dass Sie eine staatliche Steuererklärung einreichen, wenn Sie eine Bundeserklärung einreichen. Spezifische Anforderungen für jeden Staat finden Sie unter TurboSteuer. Wenn Sie in einem anderen Bundesstaat als Ihrem Hauptwohnsitz Einkünfte aus einer Anstellung bezogen haben oder während des Steuerjahres in mehreren Bundesstaaten gelebt haben, müssen Sie möglicherweise mehrere staatliche Erklärungen einreichen.

Rückerstattungen

Viele Steuerpflichtige, die unter die Einkommensgrenze fallen, können möglicherweise eine Rückerstattung durch ihre Steuererklärung erhalten, was die Einreichung von Vorteil machen kann. Rückerstattungen sind für W-2-Mitarbeiter und andere möglich, denen während des Jahres Steuern von ihrem Gehaltsscheck einbehalten wurden. Die Regierung bietet auch einige Steuergutschriften für Personen mit niedrigem Einkommen an, die Ihnen zur Steuerzeit möglicherweise etwas Geld zurückgeben.

Wenn während des Jahres Steuern von Ihrer Gehaltsabrechnung einbehalten wurden und Ihr Bruttoeinkommen unter die Steuergrenzen fällt, können Sie dieses Geld zurückfordern. Wie für alle Steuerzahler kann es auch während der Steuersaison hilfreich sein, die Gutschriften zu kennen, auf die Sie Anspruch haben.

Das Verdiente Einkommenskredite (EIC) ist die beliebteste Steuergutschrift für Geringverdiener. Sie müssen zwischen 25 und 65 Jahre alt sein, um sich dafür zu qualifizieren. Der EIC hängt von Ihrem Einkommen, Ihrem Steuerstatus und Ihren Angehörigen ab, wobei mehr Angehörige Ihnen einen höheren Kredit gewähren.

Für Alleinerziehende ohne Kinder beträgt die maximale Gutschrift 538 US-Dollar für 2020 und steigt auf 543 US-Dollar im Jahr 2021. Für Antragsteller mit drei oder mehr Kindern beträgt das maximale Guthaben 6.660 US-Dollar für 2020 und steigt auf 6.728 US-Dollar im Jahr 2021.

Beachten Sie, dass für 2021 die Amerikanisches Rettungsplangesetz von 2021 erweitert den Anspruch für kinderlose Haushalte. Das Gesetz hebt die Obergrenze (vormals 65 Jahre) auf und senkt die Untergrenze von 25 auf 19 Jahre. Außerdem erhöht der American Rescue Plan den maximalen Kredit für kinderlose Haushalte von 543 US-Dollar für 2021 auf 1.502 US-Dollar.

Einige andere Kredite, die für Personen mit niedrigem Einkommen in Betracht gezogen werden sollten, sind:

- Steuergutschrift für Kinder

- Sparkredit (Altersvorsorge)

- Steuergutschrift für Kinder und Pflegebedürftige

- Der Prämienkredit (gemäß dem Affordable Care Act)

- American Opportunity Credit (Hochschulbildung)

- Lebenslanges Lernen (Hochschulbildung)

Wenn Sie Bundessteuern einreichen müssen, dies aber nicht tun, könnten Sie mit teuren Strafen rechnen.

Strafen für Nicht-Anmelder

Wenn Ihr Einkommen über den angegebenen Schwellenwerten liegt, wird von Ihnen erwartet, dass Sie die erforderlichen Steuern bei der Regierung einreichen und abführen. Wenn Sie eine erhebliche Steuerpflicht haben und keine Einreichung vornehmen, kann der IRS Sie kontaktieren. Im Allgemeinen informiert der IRS klar über Ihre Verpflichtungen und alle unbezahlten Steuern ziehen Strafen nach sich. So werden sie berechnet:

- Eine Strafe von 5% der unbezahlten Steuer

- Reduziert um die „Zahlungsausfall“-Strafe für jeden Monat, in dem beide Strafen gelten

- Jeden Monat wird eine verspätete Rückgabe in Rechnung gestellt, bis zu fünf Monate

- Wenn die Rücksendung mehr als 60 Tage verspätet ist, beträgt die Mindeststrafe für verspätete Einreichung 100 % Ihrer unbezahlten Steuern oder 330 USD (je nachdem, welcher Betrag kleiner ist).

Andere Überlegungen

In einigen Fällen können zusätzliche Überlegungen für die jährliche Steuererklärung anfallen. Im Folgenden sind einige der Szenarien aufgeführt, die eine Steuererklärung erfordern können, selbst wenn Sie unter dem Schwellenwert liegen.

- Du bist ein Selbstständiger Person mit einem Jahreseinkommen von mehr als 400 US-Dollar aus selbständiger Tätigkeit.

- Du schuldest ein Verbrauchssteuer (d. h. eine Strafe) auf das Vermögen des Altersvorsorgeplans, zum Beispiel für das Unterlassen einer erforderlichen Mindestausschüttung.

- Für Trinkgelder, die Sie Ihrem Arbeitgeber nicht gemeldet haben, schulden Sie Sozialversicherungs- und Medicare-Steuer.

Kennen Sie Ihre Steuerpflichten

Das Verständnis der jährlichen Schwellenwerte des IRS ist ein Hauptfaktor bei der Entscheidung, ob Sie jedes Jahr eine Steuererklärung einreichen müssen oder nicht. Die meisten Personen werden von Jahr zu Jahr ähnliche Steuerszenarien haben, was hilfreich sein kann, um Ihre Steuerpflichten zu kennen und zu verstehen.

Bei manchen Menschen kann es jedoch von Jahr zu Jahr zu drastischen Veränderungen kommen, wenn das Einkommen von a Verlust des Arbeitsplatzes, Heirat, neue Kinder oder sogar ein Einkommenssprung, wenn man über die Abhängigkeit hinausgeht oder höher Bildung. Der IRS stellt jedes Jahr detaillierte Informationen für jedes Szenario zur Verfügung, daher ist es wichtig, über die Anforderungen in Bezug auf Ihre persönliche Situation auf dem Laufenden zu bleiben. Sie sollten auch Ihre Renditen bis zu sechs Jahre lang dokumentieren.