Definition von Put-Optionen: Funktionsweise und Beispiele

Was ist eine Put-Option?

Eine Put-Option ist ein Vertrag, der dem Eigentümer das Recht, aber nicht die Verpflichtung einräumt, einen bestimmten Betrag von zugrunde liegende Sicherheit zu einem vorher festgelegten Preis innerhalb eines bestimmten Zeitrahmens. Dieser vorher festgelegte Preis, zu dem der Käufer der Put-Option verkaufen kann, wird als bezeichnet Ausübungspreis.

Put-Optionen werden auf verschiedene Basiswerte gehandelt, darunter Aktien, Währungen, Anleihen, Rohstoffe, Futures und Indizes. Einer Put-Option kann a. gegenübergestellt werden Call-Option, die dem Inhaber das Recht gibt, den Basiswert zu einem bestimmten Preis entweder am oder vor dem Verfallsdatum des Optionskontrakts zu kaufen.

Die zentralen Thesen

- Put-Optionen geben den Inhabern der Option das Recht, aber nicht die Verpflichtung, einen bestimmten Betrag eines Basiswerts zu einem bestimmten Preis innerhalb eines bestimmten Zeitrahmens zu verkaufen.

- Put-Optionen sind auf eine breite Palette von Vermögenswerten verfügbar, darunter Aktien, Indizes, Rohstoffe und Währungen.

- Die Preise von Put-Optionen werden durch Änderungen des Preises des Basiswerts, des Ausübungspreises der Option, des Zeitverfalls, der Zinssätze und der Volatilität beeinflusst.

- Put-Optionen steigen im Wert, wenn der Preis des Basiswerts fällt, die Volatilität des Preises des Basiswerts steigt und die Zinssätze sinken.

- Sie verlieren an Wert, wenn der Preis des zugrunde liegenden Vermögenswerts steigt, die Volatilität des zugrunde liegenden Vermögenswerts sinkt, die Zinsen steigen und die Verfallszeit näher rückt.

5:26

Grundlagen von Put-Optionen

Wie eine Put-Option funktioniert

Eine Put-Option wird wertvoller, wenn der Kurs der zugrunde liegenden Aktie sinkt. Umgekehrt verliert eine Put-Option ihren Wert, wenn die zugrunde liegende Aktie steigt. Put-Optionen bieten bei Ausübung eine Short-Position im Basiswert. Aus diesem Grund werden sie in der Regel zu Absicherungszwecken oder zur Spekulation auf Kursverluste verwendet.

Anleger verwenden häufig Put-Optionen in einer Risikomanagementstrategie, die als a. bekannt ist schützende Pute. Diese Strategie wird als eine Form der Kapitalanlageversicherung verwendet; Diese Strategie wird verwendet, um sicherzustellen, dass Verluste im Basiswert einen bestimmten Betrag (nämlich den Ausübungspreis) nicht überschreiten.

Im Allgemeinen sinkt der Wert einer Put-Option aufgrund der Auswirkungen des Zeitverfalls, wenn sich ihre Verfallszeit nähert. Der Zeitverfall beschleunigt sich, wenn die Zeit bis zum Verfall einer Option näher rückt, da weniger Zeit bleibt, um einen Gewinn aus dem Handel zu erzielen. Wenn eine Option ihren Zeitwert verliert, wird die innerer Wert bleibt übrig. Der innere Wert einer Option entspricht der Differenz zwischen dem Ausübungspreis und dem zugrunde liegenden Aktienkurs. Wenn eine Option einen inneren Wert hat, wird sie als. bezeichnet im Geld (ITM).

Aus dem Geld (OTM) und am Geld (Geldautomat) Put-Optionen haben keinen inneren Wert, da die Ausübung der Option keinen Vorteil bringt. Anleger haben die Möglichkeit, die Aktie zum aktuellen höheren Marktpreis leer zu verkaufen, anstatt eine Put-Option aus dem Geld zu einem unerwünschten Ausübungspreis auszuüben. Außerhalb von a Bär Markt, Leerverkäufe sind in der Regel riskanter als der Kauf von Optionen.

Der Zeitwert oder der extrinsische Wert wird in der widergespiegelt Prämie der Option. Wenn der Ausübungspreis einer Put-Option 20 US-Dollar beträgt und die zugrunde liegende Aktie derzeit bei 19 US-Dollar gehandelt wird, hat die Option einen inneren Wert von 1 US-Dollar. Aber die Put-Option kann für 1,35 $ gehandelt werden. Die zusätzlichen 0,35 USD sind ein Zeitwert, da sich der zugrunde liegende Aktienkurs vor Ablauf der Option ändern kann. Verschiedene Put-Optionen auf denselben Basiswert können kombiniert werden, um Aufstriche setzen.

Beim Verkauf von Put-Optionen sind mehrere Faktoren zu beachten. Es ist wichtig, den Wert und die Rentabilität eines Optionskontrakts zu verstehen, wenn Sie einen Trade in Betracht ziehen, sonst riskieren Sie, dass die Aktie über den Punkt der Rentabilität fällt.

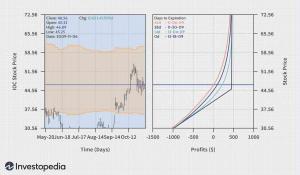

Die Auszahlung einer Put-Option bei Verfall ist in der folgenden Abbildung dargestellt:

Wo kann man mit Optionen handeln

Put-Optionen sowie viele andere Arten von Optionen werden über Broker gehandelt. Einige Broker haben spezielle Funktionen und Vorteile für Optionshändler. Für diejenigen, die sich für den Optionshandel interessieren, gibt es viele Broker, die sich auf den Optionshandel spezialisiert haben. Es ist wichtig, einen Broker zu finden, der gut zu Ihren Anlagebedürfnissen passt.

Alternativen zur Ausübung einer Put-Option

Der Verkäufer der Put-Option, der als Optionsschreiber bekannt ist, muss eine Option nicht bis zum Verfall halten (und der Käufer der Option auch nicht). Wenn sich der zugrunde liegende Aktienkurs bewegt, ändert sich die Prämie der Option, um die jüngsten Kursbewegungen des zugrunde liegenden Basiswerts widerzuspiegeln. Der Optionskäufer kann seine Option verkaufen und entweder den Verlust minimieren oder einen Gewinn erzielen, je nachdem, wie sich der Preis der Option seit dem Kauf verändert hat.

Ebenso kann der Optionsschreiber dasselbe tun. Liegt der Kurs des Basiswerts über dem Ausübungspreis, dürfen sie nichts unternehmen. Dies liegt daran, dass die Option ohne Wert verfallen kann und sie so die gesamte Prämie behalten können. Wenn sich der Kurs des Basiswerts jedoch dem Ausübungspreis nähert oder darunter fällt – um einen großen Verlust zu vermeiden – kann der Optionsschreiber die Option einfach zurückkaufen (was ihn aus der Position bringt). Der Gewinn oder Verlust ist die Differenz zwischen der eingenommenen Prämie und der Prämie, die gezahlt wird, um aus der Position auszusteigen.

Beispiel einer Put-Option

Angenommen, ein Anleger besitzt eine Put-Option auf den SPDR S&P 500 ETF (SPY) – und gehen davon aus, dass dieser derzeit bei 277,00 USD gehandelt wird – mit einem Ausübungspreis von 260 USD, der in einem Monat verfällt. Für diese Option zahlten sie eine Prämie von 0,72 USD oder 72 USD (0,72 USD x 100 Aktien).

Wenn die Aktien von SPY auf 250 USD fallen und der Investor Übungen Bei dieser Option könnte der Anleger eine Leerverkaufsposition in SPY aufbauen, als ob sie ab einem Preis von 260 USD pro Aktie eingeleitet würde. Alternativ könnte der Anleger 100 SPY-Aktien für 250 US-Dollar auf dem Markt kaufen und die Aktien an die Optionsscheine verkaufen Schriftsteller für jeweils 260 Dollar. Folglich würde der Anleger mit der Put-Option 1.000 US-Dollar (100 x (260-250 US-Dollar)) verdienen, abzüglich der 72 US-Dollar, die er für die Option bezahlt hat. Der Nettogewinn beträgt 1.000 $ - 72 $ = 928 $, abzüglich etwaiger Provisionskosten. Der maximale Verlust aus dem Trade ist auf die gezahlte Prämie oder 72 USD begrenzt. Der maximale Gewinn wird erreicht, wenn SPY auf 0 $ fällt.

Im Gegensatz zu einer Long-Put-Option verpflichtet eine Short- oder schriftliche Put-Option einen Anleger, die zugrunde liegende Aktie abzunehmen oder Aktien zu kaufen.

Angenommen, ein Anleger ist optimistisch gegenüber SPY, das derzeit bei 277 USD gehandelt wird, und glaubt nicht, dass es in den nächsten zwei Monaten unter 260 USD fallen wird. Der Anleger könnte eine Prämie von 0,72 USD (x 100 Aktien) erhalten, indem er eine Put-Option auf SPY mit einem Ausübungspreis von 260 USD schreibt.

Der Optionsschreiber würde insgesamt 72 USD (0,72 USD x 100) sammeln. Wenn SPY über dem Ausübungspreis von 260 USD bleibt, würde der Anleger die vereinnahmte Prämie behalten, da die Optionen aus dem Geld verfallen und wertlos wären. Dies ist der maximale Gewinn beim Handel: 72 USD oder die eingenommene Prämie.

Umgekehrt, wenn SPY unter 260 US-Dollar fällt, ist der Anleger am Haken, 100 Aktien zu 260 US-Dollar zu kaufen, selbst wenn die Aktie auf 250 US-Dollar oder 200 US-Dollar oder darunter fällt. Unabhängig davon, wie weit die Aktie fällt, haftet der Stillhalter der Put-Option für den Kauf von Aktien zu 260 USD, was bedeutet, dass er mit einer theoretisches Risiko von 260 USD pro Aktie oder 26.000 USD pro Kontrakt (260 USD x 100 Aktien), wenn die zugrunde liegende Aktie auf Null fällt.