Cum funcționează o obligațiune premium și de ce costă mai mult

Ce este o obligațiune premium?

O obligațiune premium este o tranzacționare de obligațiuni peste valoarea sa nominală sau cu alte cuvinte; costă mai mult decât suma nominală a obligațiunii. O obligațiune s-ar putea tranzacționa la o premium deoarece rata dobânzii sale este mai mare decât ratele actuale de pe piață.

1:32

Premium Bond

Explicații privind obligațiunile premium

O obligațiune care se tranzacționează la o primă înseamnă că prețul său se tranzacționează la o primă sau mai mare decât valoarea nominală a obligațiunii. De exemplu, o obligațiune care a fost emisă la o valoare nominală de 1.000 USD ar putea tranzacționa la 1.050 USD sau o primă de 50 USD. Chiar dacă obligațiunea nu a ajuns încă la scadență, ea poate tranzacționa pe piața secundară. Cu alte cuvinte, investitorii pot cumpăra și vinde o obligațiune pe 10 ani înainte ca obligațiunea să se maturizeze în zece ani. Dacă obligațiunea este deținută până la scadență, investitorul primește valoarea nominală sau 1.000 USD, ca în exemplul nostru de mai sus.

O obligațiune premium este, de asemenea, un tip specific de obligațiune emisă în Regatul Unit. În Regatul Unit, o obligațiune premium este denumită o obligațiune de loterie emisă de Schema Națională de Economii și Investiții a guvernului britanic.

Chei de luat masa

- O obligațiune premium este o tranzacționare a obligațiunilor peste valoarea nominală sau costă mai mult decât valoarea nominală a obligațiunii.

- O obligațiune ar putea tranzacționa la o primă, deoarece rata dobânzii sale este mai mare decât ratele dobânzii actuale de pe piață.

- Ratingul de credit al companiei și ratingul obligațiunii pot, de asemenea, crește prețul obligațiunii mai sus.

- Investitorii sunt dispuși să plătească mai mult pentru o obligațiune solvabilă de la emitentul viabil din punct de vedere financiar.

Prime de obligațiuni și rate ale dobânzii

Pentru ca investitorii să înțeleagă modul în care funcționează o primă de obligațiuni, trebuie mai întâi să explorăm relația dintre prețurile obligațiunilor și ratele dobânzii. Pe măsură ce ratele dobânzilor scad, prețurile obligațiunilor cresc, în schimb, creșterea ratelor dobânzii duce la scăderea prețurilor obligațiunilor.

Majoritatea obligațiunilor sunt instrumente cu rată fixă, ceea ce înseamnă că dobânda plătită nu se va schimba niciodată pe durata de viață a obligațiunii. Indiferent de locul în care se deplasează ratele dobânzii sau de cât de mult se mișcă, deținătorii de obligațiuni primesc rata dobânzii -rata cuponului—De legătură. Ca urmare, obligațiunile oferă garanția plăților stabile ale dobânzilor.

Obligațiunile cu rată fixă sunt atractive atunci când rata dobânzii pe piață scade, deoarece această obligațiune existentă plătește o rată mai mare decât poate obține investitorii pentru o obligațiune emisă recent, cu o rată mai mică.

De exemplu, să presupunem că un investitor a cumpărat o obligațiune de 4% de 4%, cu scadență în zece ani. În următorii câțiva ani, ratele dobânzii de pe piață scad astfel încât noile obligațiuni de 10.000 de dolari pe 10 ani să plătească doar o rată a cuponului de 2%. Investitorul care deține garanția plătind 4% are un produs mai atractiv - premium. Drept urmare, în cazul în care investitorul ar dori să vândă obligațiunea de 4%, ar vinde la o primă mai mare decât valoarea nominală de 10.000 USD pe piața secundară.

Deci, atunci când ratele dobânzilor scad, prețurile obligațiunilor cresc, pe măsură ce investitorii se grăbesc să cumpere obligațiuni mai vechi cu randament mai ridicat și, ca urmare, aceste obligațiuni se pot vinde la o primă.

În schimb, pe măsură ce ratele dobânzilor cresc, noile obligațiuni care vin pe piață sunt emise la noi rate mai mari, care împing aceste randamente ale obligațiunilor în sus.

De asemenea, pe măsură ce ratele cresc, investitorii cer un randament mai mare din obligațiunile pe care le consideră cumpărate. Dacă se așteaptă ca ratele să crească în continuare în viitor, nu vor o obligațiune cu rată fixă la randamentele curente. Ca rezultat, scade prețul pieței secundare a obligațiunilor mai vechi, cu randament mai scăzut. Deci, acele obligațiuni se vând la un reducere.

Prime de obligațiuni și ratinguri de credit

Ratingul de credit al companiei și, în cele din urmă, ratingul de credit al obligațiunii influențează, de asemenea, prețul unei obligațiuni și rata de cupon oferită. A rating de credit este o evaluare a bonității unui împrumutat în termeni generali sau cu privire la o anumită datorie sau obligație financiară.

Dacă o companie are o performanță bună, obligațiunile sale vor atrage de obicei dobânda de cumpărare de la investitori. În acest proces, prețul obligațiunii crește, deoarece investitorii sunt dispuși să plătească mai mult pentru obligațiunea solvabilă de la emitentul viabil din punct de vedere financiar. Obligațiunile emise de companii bine gestionate, cu ratinguri de credit excelente, se vând de obicei la o valoare superioară valorilor nominale. Deoarece mulți investitori în obligațiuni sunt averse față de risc, ratingul de credit al unei obligațiuni este o valoare importantă.

Agenții de rating de credit măsura bonitatea creditelor obligațiunilor corporative și guvernamentale pentru a oferi investitorilor o imagine de ansamblu asupra riscuri implicat în investiții în obligațiuni. Agențiile de rating de credit atribuie de obicei note de scrisori pentru a indica ratingurile. Standard & Poor’s, de exemplu, are o scală de rating de credit care variază de la AAA (excelent) la C și D. Un instrument de datorie cu un rating sub BB este considerat a fi un grad speculativ sau o obligațiune nedorită, ceea ce înseamnă că este mai probabil să se retragă la împrumuturi.

Randament eficient pentru obligațiunile premium

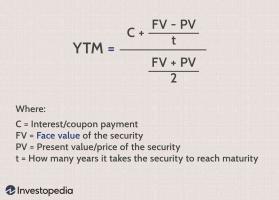

O obligațiune premium va avea, de obicei, o rată a cuponului mai mare decât rata dobânzii predominante pe piață. Cu toate acestea, cu costul premium adăugat peste valoarea nominală a obligațiunii, randamentul efectiv al unei obligațiuni premium ar putea să nu fie avantajos pentru investitor.

Randamentul efectiv presupune că fondurile primite din plata cuponului sunt reinvestite la aceeași rată plătită de obligațiune. Într-o lume a ratelor dobânzilor în scădere, acest lucru poate să nu fie posibil.

Piața obligațiunilor este eficientă și se potrivește cu prețul actual al obligațiunii pentru a reflecta dacă ratele dobânzii actuale sunt mai mari sau mai mici decât rata cuponului obligațiunii. Este important pentru investitori să știe de ce o obligațiune se tranzacționează pentru o primă - indiferent dacă se datorează ratelor dobânzii de pe piață sau ratingului de credit al companiei subiacente. Cu alte cuvinte, dacă prima este atât de mare, s-ar putea să merite randamentul adăugat în comparație cu piața globală. Cu toate acestea, dacă investitorii cumpără o obligațiune premium și ratele pieței cresc semnificativ, ar risca să plătească în exces pentru prima adăugată.

Obligațiunile premium plătesc de obicei o rată a dobânzii mai mare decât piața globală.

Obligațiunile premium sunt de obicei emise de companii bine gestionate, cu ratinguri de credit solide.

Prețul mai ridicat al obligațiunilor premium compensează parțial ratele mai mari ale cupoanelor.

Deținătorii de obligațiuni riscă să plătească prea mult pentru o obligațiune premium dacă este supraevaluată.

Deținătorii de obligațiuni premium riscă să plătească în exces dacă ratele pieței cresc semnificativ.

Exemplu din lumea reală

Ca exemplu, să spunem că Apple Inc. (AAPL) a emis o obligațiune cu o valoare nominală de 1.000 USD cu scadență de 10 ani. Rata dobânzii la obligațiune este de 5%, în timp ce obligațiunea are un rating de credit AAA de la agențiile de rating de credit.

Ca urmare, obligațiunea Apple plătește o rată a dobânzii mai mare decât randamentul trezoreriei pe 10 ani. De asemenea, cu randamentul adăugat, obligațiunile se tranzacționează la o primă pe piața secundară la un preț de 1.100 USD pe obligațiune. În schimb, deținătorilor de obligațiuni li s-ar plăti 5% pe an pentru investiția lor. Prima este prețul pe care investitorii sunt dispuși să îl plătească pentru randamentul adăugat al obligațiunii Apple.