Akcje GSK podskoczyły po zakończeniu rozmów Pfizera

Pfizer Inc. (PFE) otrzymał w piątek ogromny cios po GlaxoSmithKline (GSK) wycofał się z wyścigu o zakup działalności konsumenckiej firmy farmaceutycznej z siedzibą w Nowym Jorku.

Pfizer miał nadzieję zebrać nawet 20 miliardów funtów, sprzedając na aukcji aktywa, w tym środki przeciwbólowe Advil i witaminy Centrum. GSK było na najlepszej pozycji, aby przejąć działalność firmy w zakresie opieki zdrowotnej po tym, jak jej główny rywal i inny potencjalny konkurent, Reckitt Benckiser Group plc, wycofał swoje zainteresowanie w czwartek. (Zobacz też: GlaxoSmithKline teraz liderem dla jednostki Pfizer.)

Reckitt i GSK były jedynymi firmami, które złożyły niewiążące oferty, powiedziały osoby zaznajomione ze sprawą Bloomberg w zeszłym miesiącu. Wiadomość, że obaj nie są już chętni do zawarcia umowy, sugeruje, że Pfizer może teraz zmagać się z odciążeniem swoich aktywów ochrony zdrowia konsumentów za od 15 do 20 miliardów dolarów.

W oświadczeniu, GSK CEOpotwierdził, że firma zdecydowała się wycofać z wyścigu po ustaleniu, że biznes Pfizera może nie być najlepiej dopasowany. „Chociaż będziemy nadal analizować możliwości, które mogą przyspieszyć naszą strategię, muszą one spełniać nasze kryteria dla zwrotów i nie narażania naszych priorytetów w zakresie alokacji kapitału” – powiedziała w skrócie Emma Walmsley oświadczenie.

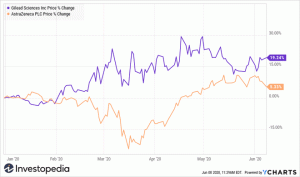

Inwestorzy pozytywnie zareagowali na wiadomość. Akcje GSK wzrosły o 4% przed obrotem giełdowym w Nowym Jorku.

Podobnie jak GSK, Reckitt wycofał się z wyścigu o zakup aktywów Pfizera po ustaleniu, że transakcja nie spełnia kryteriów przejęcia. Brytyjski gigant dóbr konsumpcyjnych powiedział, że chce kupić tylko część firmy Pfizer, uważanej za najlepiej sprzedający się środek przeciwbólowy Advil. Wyglądało na to, że firma Pfizer nie chce przyjąć tej prośby.

Reckitt od dawna przyglądał się jednostce biznesowej Pfizera, aby wzmocnić swoją przewagę konkurencyjną w zakresie konsumenckich produktów zdrowotnych. Ponieważ umowa jest już poza stołem, firma chce skupić się na integracji Mead Johnson Nutrition, brytyjskiej firmy, którą przejęła za 16,6 miliarda dolarów.

GSK jest dużym graczem w dziedzinie opieki zdrowotnej, generując roczne przychody z sektora w wysokości ponad 10 miliardów dolarów, w porównaniu do około 3,5 miliarda dolarów dla firmy Pfizer. Środki sprzedawane bez recepty są generalnie mniej opłacalne niż leki na receptę, chociaż dane dotyczące sprzedaży tych znanych marek są na ogół solidne. (Zobacz też: Pfizer: 7 tajemnic, których nie znałeś.)